בחודשים האחרונים רבות מהחברות שהונפקו בנאסד"ק מחקו עשרות אחוזים משוויין, מה שהוביל לכך שעובדיהן שקיבלו חבילות אופציות נדיבות עם ההנפקה נותרו "מחוץ לכסף" (קרי: מחיר מימוש האופציות - המחיר שאותו אמור העובד לשלם על מנת להמיר את האופציה למניה - עולה על מחיר המניה בבורסה) או עם מניות שערכן פחת בצורה משמעותית (כלומר, שהפער בין מחיר המימוש שלהן לבין המחיר בשוק הצטמצם ופגע בתשואת העובד). מבדיקת tech12 עולה, כי לפחות שתי חברות בולטות שמנייתן נפגעה משמעותית מאז השיא – monday.com ו-Lemonade - מקדמות מהלך של פיצוי העובדים. זאת למרות שההפסדים של העובדים הינם "על הנייר" בלבד, כי ערכן של המניות עשוי לעלות בעתיד.

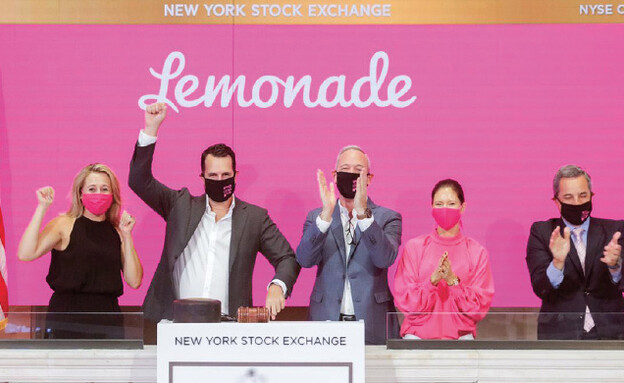

חברת Lemonade בוחנת הענקת אופציות נוספות במחיר מימוש עדכני ונמוך יותר לעובדים שמחזיקים אופציות שהן מחוץ לכסף. מדובר בעובדים שקיבלו אופציות לפני כשנה ויותר, כאשר שווי החברה היה בשיא וממנו נגזר מחיר מימוש גבוה לאופציות. כעת נסחרת Lemonade לפי שווי של 1.21 מיליארד דולר בלבד – כמעט 70% פחות משווי החברה בעת ההנפקה ביולי 2020 (3.8 מיליארד דולר), וכ-88% פחות מאשר השווי שלה בינואר אשתקד, שעמד על כ-10.3 מיליארד דולר. שווי החברה אז הגיע לשיא ועובדים שקיבלו אופציות בעת הזו, מחזיקים היום באופציות שמחיר המימוש שלהן גבוה בהרבה ממחיר המניה ולמעשה הן חסרות ערך. כדי לשפר את חבילת התגמול בודקת החברה את האפשרות להעניק לאותם עובדים אופציות נוספת, עם מחיר מימוש מעודכן (Lemonade סירבה להגיב לידיעה).

בחברת monday.com שוקלים חלוקה נוספת של מניות לקבוצת העובדים שנקלטו בתקופה שבה שווי החברה היה בשיא, בנובמבר 2021. אז שווי החברה נסק ל-19.4 מיליארד דולר, לעומת השווי היום שעומד על כ-5.8 מיליארד דולר. במאנדיי מסבירים כי הם פועלים לחלוקה נוספת של מניות כדי למנוע את תחושת הפגיעה בעושר ואת אי השיוון שנוצר בין העובדים הללו לעובדים שקיבלו מספר מניות גבוה יותר - בתקופה שבה מחיר המניה ירד.

"האנשים ב-monday.com הם במרכז תשומת ליבנו ובסופו של דבר הם החברה", אישרו ב-monday.com לאחר פניית tech12. "אנחנו שוקלים מהלך חד פעמי של הענקת מניות נוספות לעובדים שקיבלו מניות תחת מספר הענקות ספציפיות, שחושבו לפי מחיר גבוה. המהלך בא מתוך חשיבה על התחושה האישית של העובדים. חשוב לנו שהעובדים שלנו יידעו שאנחנו רואים אותם ודואגים להם. טרם נתקבלה החלטה והנושא עדיין כפוף לכל האישורים הנדרשים".

תמחור הסיכון שלוקחים העובדים

החברות הציבוריות נמצאות בסיטואציה מורכבת בחודשים האחרונים. "חברה ציבורית יכולה להעניק עוד אופציות או מניות, אבל יש לזה משמעות כי המשקיעים בחברה מדוללים", מסבירה לי-יה ברק אבדי, סמנכ"לית עניינים מקצועיים ב-Altshare, חברה המתמחה בשירותי ניהול לתעשיה, בהם גם ניהול תוכניות תגמול הוניות.

ברק אבדי מספרת על אפשרות נוספת לשדרוג התגמול, באמצעות תמחור מחדש (repricing). "ישנה חברה בשוק שבחרה בדרך הזו, אבל זו אינה דרך פשוטה. למעשה מורידים את מחיר מימוש האופציה לעובדים מסויימים - וזה יכול להוות בעיה מול העובדים הוותיקים של החברה, שמחזיקים באופציות עם מחיר מימוש נמוך גם כן".

עובדים שנקלטו בתקופה מוקדמת שבה יש חוסר ודאות לגבי עתיד החברה, לוקחים על עצמם יותר סיכון בתמורה לאופציות במחירי מימוש נמוכים. לעומתם עובדים שמגוייסים לחברה בשלב בשל יותר, נוטלים על עצמם פחות סיכון, ומחירי האופציות שלהם אמורים להיות גבוהים יותר

הקושי שנוצר הוא בין עובדים שנקלטו בחברה בתקופות שונות - עובדים שנקלטו בתקופה מוקדמת שבה יש חוסר ודאות לגבי עתיד החברה, לוקחים על עצמם יותר סיכון בתמורה לאופציות במחירי מימוש נמוכים. לעומתם עובדים שמגוייסים לחברה בשלב בשל יותר, נוטלים על עצמם פחות סיכון, ומחירי האופציות שלהם אמורים להיות גבוהים יותר ולשקף את רמת הסיכון הנמוכה. תהליך ה-repricing משנה את היחס הזה בין עובדי החברה.

"הבעיה העיקרית בריפרייסינג, וזו הסיבה שרוב החברות נמנעות מלבצע אותו, היא שזה מחזיר את האופציה לתחילת תקופה החסימה של 24 חודשים", מוסיפה ברק אבדי. "בתקופה כל כך ארוכה העובד יראה את המנייה עולה ויורדת וגם אם היא תגיע לפיק מסוים הוא שוב לא יוכל לנצל את זה. באותה מידה אפשר להאריך את מועדי הפקיעה של האופציות וזו דרך שתבחר חברה שמאוד מאמינה בערך שלה, ומאמינה שמדובר במשבר נקודתי ושהאופציות יחזרו לתוך הכסף בעתיד".

עושר על הנייר

המשמעות של המהלכים הללו עבור העובדים היא בעיקר סמלית, כדי לשמר אותם בחברה, ליצור תחושת שוויון בין העובדים, מניעה של יצירת מעמדות בתוך הארגון ושמירה על תחושת העושר שלהם. למהלכים האלה ישנה פחות משמעות מעשית או התעשרות בפועל של העובדים - עובד שמקבל מניות או אופציות בחברה ציבורית מוגבל במכירה שלהן בלאו הכי בשל תקופת חסימה וכללי מיסוי.

תקופת החסימה עומדת על חצי שנה ומאחוריה עומד הרציונל שעובד החברה מחזיק במידע פנים שאין לשאר המשקיעים, והמטרה היא למנוע מצב של קבלה ומכירה מהירה של מניות על בסיס מידע פנים. חסימה נוספת נתונה לבחירתו של העובד - כדי לזכות בהטבת המס בישראל לפי סעיף 102, העובד צריך להחזיק במניות לתקופת של לפחות שנתיים, ומדובר בהטבת מס מאוד משמעותית. ללא ההטבה נדרש העובד לשלם מס על הרווח ממכירת המניות בשיעור המס השולי שלו, שאצל עובדי הייטק הוא בדרך כלל גבוה מאוד ומגיע ל-50% - לעומת שיעור המס על רווחי הון שעומד על 25%.