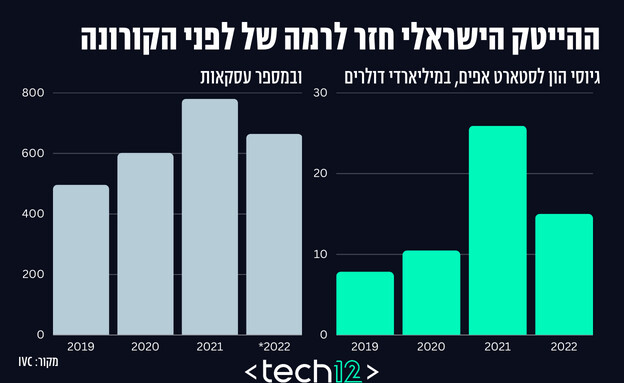

הירידה בהיקף ההשקעות והאקזיטים מחזירה את ההייטק הישראלי לרמות של לפני פרוץ הקורונה: 14.95 מיליארד דולר גויסו ב-663 סבבים ב-2022, לפי דוח IVC ולאומיטק לסיכום השנה.

סך גיוסי ההון הכולל מהווה ירידה של 42% לעומת נתוני 2021, שהיתה יוצאת דופן כמעט בכל קנה מידה. עם זאת, ההון שגויס ב-2022 גבוה ב-25% מגיוסי 2020, אז גויסו 12 מיליארד דולר ב-702 עסקאות.

120 עסקאות האקזיט שבוצעו אשתקד הסתכמו ב-20.6 מיליארד דולר (ללא רכישת של טאואר בידי אינטל שטרם הסתיימה). סכום זה כולל גם 107 עסקאות מיזוג ורכישה (M&A) שהניבו 12.7 מיליארד דולר, בהשוואה ל-177 עסקאות בסך 11.96 מיליארד שהתבצעו ב-2021. הסך הכולל של היקף הרכישות קפץ בעיקר הודות לעסקת הרכישה של איירון סורס בידי יוניטי ב-4.4 מיליארד דולר.

מספר ההנפקות הראשוניות (IPO) צנח מ-75 הנפקות שבהן גויסו 10 מיליארד דולר ב-2021, לכדי 13 בלבד ב-2022 תוך גיוס 1.17 מיליארד דולר.

הכסף זורם לחברות השלבים המוקדמים

המקום היחיד שלא חווה ירידה ב-2022 הוא ההשקעות המוקדמות ביותר. 265 עסקאות גיוס הון בסבבי פרה-סיד וסיד בוצעו אשתקד, לעומת 200 בלבד ב-2021, 171 ב-2020 ו-161 ב-2019. גם סכומי הגיוס בסבבים אלו עלה: הסכום החציוני בגיוסים אלו (שמחצית בוצעו בפחות ממנו ומחצית ביותר ממנו) היה 6.1 מיליון דולר ב-2022. זאת לעומת 5.5 מיליון ב-2021 ו-3.5 מיליון ב-2020.

כותבי הדוח ציינו גם מדד נוסף, של פרק הזמן בין עסקאות בשלבים מוקדמים. לדבריהם מדד זה מעיד על היקף בריא ואמונה בתחום. בין השנים 2015 ל-2022 החציון של פרק הזמן בין עסקת סיד לסבב A ואז ל-B עמד על 1.75 שנים.

"מספר סבבי סיד לעומת פרה-סיד הולך וגדל לאורך השנים ולראשונה משתווה ב-2022", אמרה מנכ"לית לאומיטק תימור ארבל סדרס. "מעניין יהיה לראות בשנה הקרובה את התפתחותן של החברות החדשות שיוקמו: האם היזמים שגדלו בתקופת השפע יידעו להקים חברות רזות עם פחות גיוסי פרה-סיד, או שנראה פחות יזמים שיכולים להקים חברות ללא גיוס ראשוני או בתקציב נמוך".

סבבי הגיוס המוקדמים (פרה-סיד עד סבב A) הסתכמו ב-4.41 מיליארד דולר ב- 2022, גבוה ב-11% מההון שגויס בסבבים מסוג זה ב-2021. עיקר ההון (67%) גויס במחצית הראשונה של השנה, שכללה בין היתר גיוס של 600 מיליון דולר של Ultima Genomics ברבעון השני.

בחצי השני של 2022 המספרים היו פחות משמעותיים וסבבים מסוג A ו-Seed שיקפו מגמת ירידה לעומת החצי הראשון ו-2021.

ירידות בגיוסי ההון נרשמו בסבבי הצמיחה ובמיוחד במגה-סבבים של מעל ל-100 מיליון דולר, שסך ההכנסות שהניבו ירד לסדר הגודל של 2018-2019. בסך הכל בוצעו ב-2022 36 גיוסי ענק שהיו אחראים ל-39% מסך ההון שגויס השנה, לעומת תרומה של 54% מכלל ההון שגויס ב-2021. סבבי הצמיחה בכללותם רשמו ירידה משמעותית מ-454 גיוסים ב-2021 ל-316 ב-2022, מספר דומה ל-323 גיוסי הצמיחה שנרשמו ב-2020.

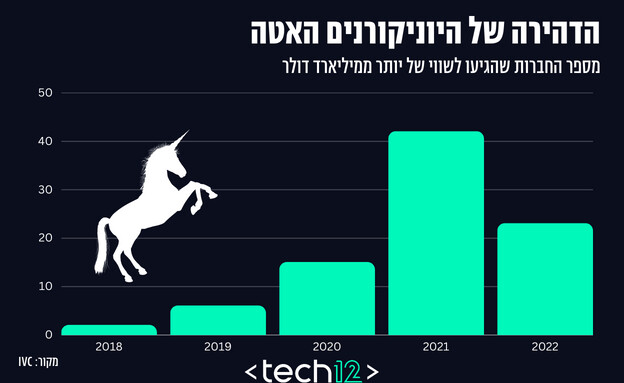

בחינת הרבעון האחרון של 2022 לעומת הרבעון האחרון של 2021 מעלה כי מספר העסקאות בסבבי הצמיחה גדל כמעט בחצי, אך כמות הכסף שגויס בהן פחתה משמעותית. משמעות הדבר היא שגודל סבבי הגיוס התכווץ וכתוצאה מכך נרשמה ירידה נוספת במספר היונקורנים החדשים (חברות בעלות הערכות שווי של מיליארד דולר ומעלה.

ברבעון האחרון של 2021 רק שתי חברות חדשות הגיעו לרף השווי של מיליארד דולר, בהמשך לאחת בלבד ברבעון השלישי. המספר הכולל של חדי קרן חדשים ש"נולדו" ב-2022 הגיע ל-23, מעט יותר מחצי ממספר חדי הקרן החדשים ב-2021, אך עדיין גבוה משמעותית מכל שנה אחרת.

הקרנות הזרות עדיין נותנות את הטון

בגזרת הסקטורים הפופולרים להשקעה לא נרשמה הפתעה גדולה: הסייבר משך 3.5 מיליארד דולר ב-2022 לעומת 6.6 מיליארד בשנה שקדמה לה. סקטור הפינטק גייס 2.2 מיליארד דולר, תוך צניחה משמעותית לעומת 6.6 מיליארד דולר שגויסו ב-2021. סקטורים בולטים נוספים הם אינטרנט הדברים (IoT) שגרף מיליארד דולר בהשקעות, ענף פודטק שגייס 743 מיליון דולר והאוטומוטיב שגייס 588 מיליון דולר.

כמובן שאי אפשר בלי לדרוש בשלומן של קרנות הענק הזרות שחגגו כאן ב-2021. בשנת הגאות הגדולה הזרימו קרנות זרות 18.7 מיליארד דולר לאקוסיסטם הסטארט אפים המקומי לעומת 5.8 מיליארד דולר בלבד שהזרימו שחקניות ההון סיכון הישראליות. ב-2022 מדובר כבר בחלוקה של 10.9 מיליארד דולר לזרות לעומת 3.7 מיליארד דולר למקומיות, כך שחלקן של הישראליות בעוגה גדל אך לא בהמון.

נתון מעניין נוסף מראה שגם הקרנות הזרות שהמשיכו להשקיע בישראל פנו בשנה החולפת לסבבים מוקדמים יותר. בשנים האחרונות שלטו קרנות הישראליות בגיוסי הסיד וביצעו מספר השקעות כפול מהזרות. חלוקה זו נשמרה גם במחצית הראשונה של 2022, אך בשני הרבעונים של השנה המספרים האלה התאזנו כמעט לגמרי והקרנות הזרות והישראליות ביצעו כמעט אותו מספר השקעות בשלב מוקדם זה בחיי הסטארט אפים.