בחמישי הקרוב - כמדי חודש - אנו צפויים לקבל את מדד המחירים לצרכן (CPI) בארה"ב, שיעדכן אותנו באם מאמצי הפד למיגור האינפלציה, קרי הורדת מחירים בשוק, נושאים פרי, או שהריבית עדיין נמוכה מדי ואינה מייצרת מספיק משקל נגד האינפלציה.

השוק, מבחינתו, נערך לחדשות רעות - כלומר למדד גבוה, שלא מעיד על התמתנות עליות המחירים. אם עד סוף אוגוסט עוד היו כמה שוורים שסיפרו מעשיות על התאוששות השוק, לפני 3 שבועות גולדמן זקס, בנק ההשקעות הגדול בעולם, חתך את התחזית שלו ליעד של ה-S&P500 מ-4,300 נק' ל-3,600 נק' בסוף השנה. מסתמן שהוא אפילו היה זקוק לתחזית שחורה יותר: נכון לאתמול המדד הכי חשוב בארה"ב ובעולם נסגר על 3,612 נק' - וכדי לעמוד בתחזית של גולדמן זקס הוא יצטרך להישאר סטטי מול מציאות מאוד דינמית. ככל שזה תלוי בבנק המרכזי האמריקאי, הפד, זה לא יקרה.

אפילו הסיכוי לראלי דובי, כמו זה שראינו ביולי-אוגוסט, נראה פחות ריאלי כרגע. וזאת למרות שלא צפויה החלטה על הריבית החודש אלא רק בחודש הבא. ראינו את זה שבוע שעבר לרגע, כשהמדדים זינקו - אבל לא הצליחו לייצר מומנטום, וכבר 4 ימים וול סטריט בעיקרה באדום. אמש, הנאסד"ק שירד ב-1%, חזר לרמתו ביוני 2020. לזה תוסיפו את הדאו ג'ונס שממשיך להתמזמז עם קו ה-20% המעיד על כניסה לשוק דובי ותקבלו אפרוריות כללית. זה לא מפתיע, על רקע הכניסה למיתון גלובלי והורדת התחזיות הכללית של לא מעט חברות לקראת עונת הדוחות המתחילה השבוע, שמכניסה את המשקיעים בוול סטריט למה שנראה כ-rude awakening – במיוחד על רקע חוסנו של הדולר, שמכרסם בכל ההכנסות שמחוץ לארה"ב.

צפי הקונצנזוס בשוק הוא לכך שהאינפלציה תרד ל-8.1%, אבל אינפלציית הליבה תעלה ל-6.5%. זה אמור להמשיך את הטרנד מהחודש שעבר, על רקע הירידה במחירי הנפט מהשיאים שאליהם הגיע הזהב השחור אחרי המלחמה באוקראינה. בכל מקרה הנפט עדיין גבוה והחוזה העתידי על הנפט הגולמי נסחר הבוקר סביב 90 דולר לחבית, במיוחד על רקע הקיצוצים שעליהם הודיע קרטל הנפט, אופ"ק.

המהירות של הכסף

בכל מקרה, נראה שכרגע בפד לא מתכוונים להוריד את הרגל מגז הריבית. לאחרונה סגנית היו"ר, ליאל בריינרד לא שללה אפשרות לחבטות נוספות למערכת. "המדיניות המוניטרית תצטרך להיות מצמצמת לזמן מה עד שיהיה את הביטחון שהאינפלציה יורדת ובשל כך אנחנו מחויבים מהימנעות מנסיגה מוקדמת מדי", אמרה בריינרד בנאום לאחרונה. הנסיגה, היא כמובן, מהמדיניות האגרסיבית של העלות ריבית.

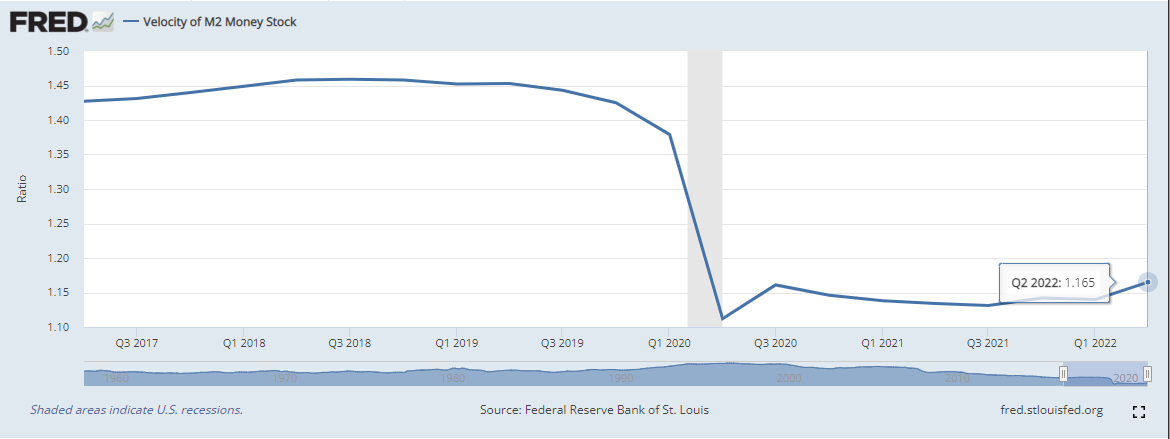

עם החלטה על ריבית או בלעדיה, נכון לכרגע יש בעיות נוספות שמועצת הפד צריכה להתמודד איתן, בראשות היו"ר ג'רום פאוול. אחד מהם הוא נתון שלא מדברים עליו מספיק ואחד שלא מעריכים נכונה מספיק. הראשון זה ה"מהירות" (velocity) של הכסף. ההגדרה של הפד למהירות הכסף היא: "התדירות שבה משתמשים ביחידה של מטבע לצריכה פנימית של טובין ושירותים בזמן מוגדר". או בקיצור מה המהירות שבה הכסף מחליף ידיים בכל רבעון ביחס לתמ"ג ולכמות הכסף שנמצא בשווקים.

מדד "מהירות הכסף" ב-5 השנים האחרונות

החדשות הטובות הן שלפי נתוני הפד בניו אורלינס, הדולר בסוף רבעון 2 המשיך במגמת עלייה מאז השיא השלילי בסוף רבעון 2 של 2020 - אז עמד על 1.112. כלומר, כל דולר החליף בממוצע 1.112 ידיים. בסוף החצי הראשון הגיע המדד ל-1.165. החדשות הרעות הן שזה לא מספיק, וזה נתון תומך אינפלציה. אנשים יושבים על הכסף שלהם. אגב, השיא החיובי של מדד המהירות הגיע ברבעון 2 של 1997, כשעמד על 2.192.

מה שמעיד יותר מהכול על הבעיה, זה מצב המלאים של הקמעונאים הגדולים, שעולים על גדותיהם ומכריחים אותם לייצר סיילים, שצפויים לפגוע ברווחיות ולייצר תגובת שרשרת - שתביא למיתון שאליו מכוון הפד. נייקי הייתה בין האחרונות שהתריעה על כך. הבעיה היא שאנשים משלמים יותר על שכירות, דלק בתחנה ומזון - כך שמרבית ההוצאות שאינן הכרחיות נדחות.

הכסף מתחיל לאזול ומכריח לא מעט אנשים לקחת הלוואות יקרות יותר, כשלפי בית ההשקעות פייפר סנדלר, היקף הלוואות כרטיסי האשראי בארה"ב גבוהות ב-6% מהשיא שלפני המגפה. "הסיכון לפיגורים עולה, במיוחד לצרכנים מה-Low end שכבר בזבזו את החסכונות שלהם", אמר ננסי לזר, הכלכלנית הראשית של פייפר

הנתון השני הוא העובדה שמשקי הבית האמריקאים שורפים מהר את החסכונות שלהם. מספר הזהב שכולם פמפמו בחודשים האחרונים הוא שמשקי הבית, עמוד התווך המרכזי והאמיתי של הכלכלה האמריקאית, חסכו 2.4 טריליון דולר מאז תחילת המגפה. ובכן, זה כבר לא המצב. בעקבות רביזיה שעשו בממשל האמריקאי, לפי איאן שפרדסון, הכלכלן הראשי של פנתיאון, שיא החסכונות היה 2.1 טריליון דולר ומתוך הר המזומנים הזה בוזבזו כבר 630 מיליארד דולר, שהם 31% מכל הסכום ונותרו למשקי הבית 1.4 טריליון דולר.

זה אומר שהכסף מתחיל לאזול ומכריח לא מעט אנשים לקחת הלוואות יקרות יותר, כשלפי בית ההשקעות פייפר סנדלר, היקף הלוואות כרטיסי האשראי בארה"ב גבוהות ב-6% מהשיא שלפני המגפה. "הסיכון לפיגורים עולה, במיוחד לצרכנים מה-Low end שכבר בזבזו את החסכונות שלהם", אמר ננסי לזר, הכלכלנית הראשית של פייפר לבארונ'ס.

על פניו, נראה כי מהירות הכסף והמינוף הם שני כוחות מנוגדים, אבל הם לא. הם יותר כמו ניירות זכוכית שמייצרים צלקות מקבילות. צריך לזכור שבמעמד הסוציואקונומי הנמוך יותר, הכסף מחליף ידיים מהר יותר מאשר בשכבות הגבוהות שצוברות יותר נכסים לאורך זמן. את תמונת המצב על רמת המינוף של משקי הבית נקבל ביתר דיוק בשבוע הבא, אחרי גל הדיווחים של הבנקים הגדולים. אם החששות על עלייה בחדלויות פירעון תתחיל ברבעון הקרוב, המצב יתחיל לזלוג כלפי מעלה, לאוכלוסיות המבוססות יותר וכדור השלג המדכא הזה רק ימשיך לצבור תאוצה הרסנית.